コンサルタント業務で取引先に伺った際に、「インボイスってなに?」「免税業者が続けられなくなるの?」など「適格請求書」(インボイス)制度について聞かれることが増えました。

国税局のホームページなどは、少しわかりにくいので「一業者の視点」に立って簡単に平易な言葉でまとめておきました。

実は「インボイス」は、所得や仕事の受注にも影響するなど、大きな問題点も含んでいる制度ですので少しずつ理解しておくことをおすすめします。

特に影響を受けるのが、フリーランス・個人事業主です(私のまわりでは、デザイナー・動画エディター・プログラマー・エンジニアetc)

現在免税事業者の方は、そのまま免税事業者を続けるか、課税事業者となるのか、あるいはこの機会に請負形態を変えるのかという判断が迫られることになります。

数分で概略を理解するために、端折っていいる部分がありますのでご了承ください。

正確な情報は国税局のホームページを参照してください。

インボイスとは?

2023年10月1日から「適格請求書」(通称:インボイス)という制度が導入されます。

「インボイス」を直訳すると請求書や納品書全般のことです。国税局が「適格な請求書」の通称として「インボイス」と呼んでいます。

その役割を含めて簡単にいうと「消費税を正確に収めさせるための請求書方式」が導入されるということです。

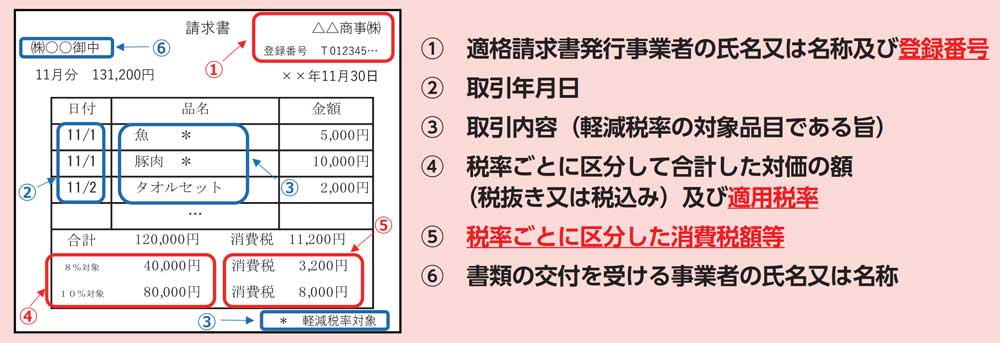

ただし、難しく考える必要はなく、下記項目が請求書に追加されるだけです。

ただし、難しく考える必要はなく、下記項目が請求書に追加されるだけです。

- 「消費税区分」

→8%・10%など - 「登録番号」

→例:T1234567890123など

「適格請求書」(インボイス)のサンプルイメージは、こんな感じです(赤の部分が追加項目)

(参考)国税庁による請求書見本

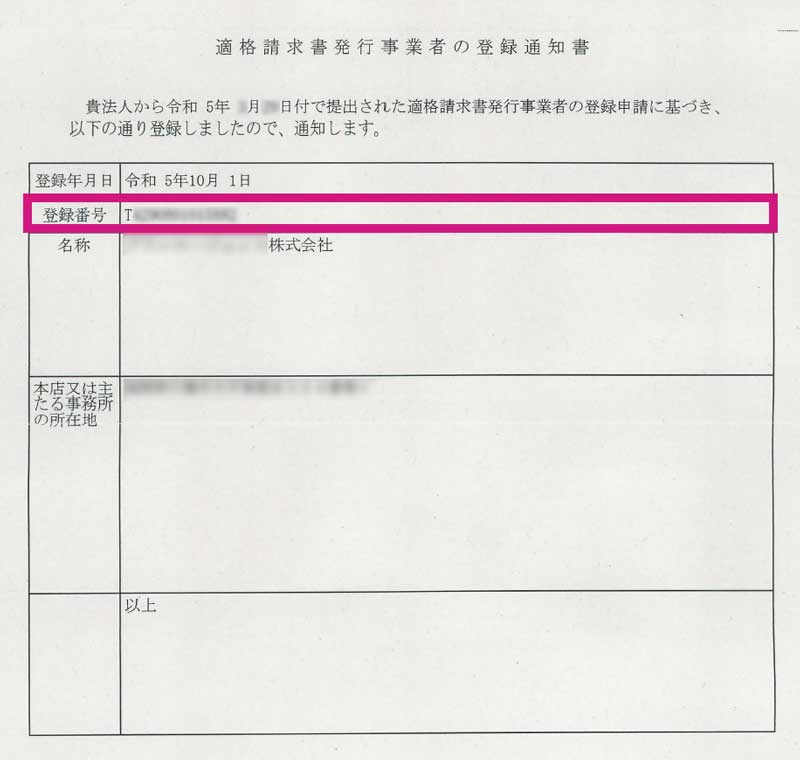

「T」からはじまる「14桁」の「登録番号」は課税事業者を識別する番号で税務署にて発行されます。

「適格請求書発行事業者」として登録することで「登録番号」がもらえます。

登録通知書に記載されています。

とは言っても、法人の場合は「法人番号」の前に「T」がつくだけです(個人事業者は番号が振り分けられます)

(参考)登録通知書例

このように「請求書」上の変更は大したことはありません。

それでは、「適格請求書」(インボイス)にすることによる影響・問題点は何でしょうか?

適格請求書・インボイス制度の影響は?

そもそも「消費税」の納税は?

「預かった消費税」−「支払った消費税」=「納税額」

このような仕組みで企業(課税事業者)などから「納税」されています。

ただし、2023年の10月1日からは、

「登録番号の無い請求書」→「支払った消費税に入れられない」

という「ルール」が加わります。

なので、もし登録番号の無い請求書をもらった場合、消費税を多く支払うことになってしまいますので、多くの企業に影響が出る可能性があります。

いわゆる「仕入れ税額控除」ができなくなるということです。

だから、法人との取引の際には「登録番号」が必須になると言えます。

ここで、さらに大きな問題になるのは「免税事業者」です。

「登録番号」をもらうには、税務署に「適格請求書発行事業者」として登録することになります。

ですが、登録すれば「免税事業者」から自動的に「課税事業者」になってしまいます。

ゆえに、

【多くの企業】

- 「登録番号の無い請求書」は、「支払った消費税に入れらない」

→「仕入れ税額控除」ができない。

【小規模事業者・個人事業主】

- 「登録番号」を取得すれば、自動的に「課税事業者」になる。

- 「課税事業者」になれば、売り上げにかかる「消費税分を自分の所得」にできない。

- 「消費税の計算・申告」という「実務負担」も増えます。

- 「免税事業者」のままでは、「取引先の減少・値下げ圧力」などに直面する。

など「免税事業者」には非常に厳しい消費税制度の変更と言えます。

消費税の申告方法については、簡易的な方法(簡易課税:売上から見込みで算出)がありますので、実務負担を減らすことが可能です。

スケジュール

2023年10月1日スタート

(令和5年10月1日)

2023年10月1日にスタート。

- その半年前、2023年3月末までに国税局に登録申請する(原則)

- 申請手続き柔軟化で登録期限が2023年9月30日になりました。

- 2023年9月30日までに登録申請していれば、10月1日以後交付された番号を取引先に伝えれば良い。

登録は「インボイス登録センターへ郵送」か「e-Tax」で行う。

- 適格請求書発行事業者の登録申請書で申請します(申請書類:国税局HP)

- 管轄のインボイス登録センターに登録申請書を送ればOKです(各局のインボイス登録センター)

- 地元の税務署に行っても受け付けてくれませんし相談も積極的ではない気がします(予約対応とのこと)

- 相談に関してはは「インボイスコールセンター」で受け付けています(インボイスコールセンター電話番号)

「経過措置」が取られる予定です(適用条件があります。財務省Q&A)

- →2026年9月までは、はじめて「課税事業者」になった場合、負担軽減のため、課税標準額に対する消費税額を2割にできる。

- →2029年9月までは、「登録番号」のない請求書もある程度「払った消費税」に入れることが出来る(50~80%)

- →2029年9月までは、小規模事業者は1万円未満の少額取引の場合、インボイスがなくても帳簿記載で仕入れ税額控除可能。

できれば、わかりやすい書籍を一冊読んでおくことをおすすめします。

\ イラストやマンガで超わかりやすく解説 /

\ 納税額が2割減る負担軽減措置までわかりやすく紹介 /

やるべきことは?

制度に適合した取り組みを準備

基本的には期限までに淡々と準備すること。それだけです。

登録期限がきたら「登録申請」

制度がスタートしたら

請求書に「登録番号・消費税区分」を記載すればOK

実は、2021年の10月から登録申請は静かにひっそりとはじまっています。

「免税事業者」の注意すべき点は、「あわてて登録申請しない」ことです。

さまざまな「検討」や「調整」をすることが可能だと思います(請負形態を変えるなど)

- 「課税事業者」になるが、税負担増加分の「値上げ」を相談・交渉する。

- 「免税事業者」のままで「適格請求書」(インボイス)は発行しないことが可能か相談する(相手先税負担増)

→2029年までは、経過措置で相手先の税負担は軽減される(50~80%) - 「インボイス」を発行しないことによる相手先の税負担増を「値引き」で対応できないか相談する(値引き額交渉)

- 継続取引のある「フリーランス」ならば「社員登用」してもらえないか相談する。

情報入手したり、よく考えたり、交渉したりして、「期限近くに判断」すればいいと思います。

なので、原則期限となっている2023年の3月31日までに登録申請して、2023年の10月から制度のルールに適合した「請求書」を発行することをおすすめします。

いつも使っている請求書のフォーマットに「登録番号」を記載するなどの準備も必要になります。

また、会計ソフト・販売管理ソフトなどを使われている場合は、税区分ごとの会計処理(仕訳)が必要になるなど、対応したソフトに変更(またはアップデート)する必要があります。

その際、大手のクラウド「会計ソフトや販促管理ソフト」は、アップデートを予定を発表していますので安心して使用できると思います。

| クラウド会計ソフト | 特徴 |

|---|---|

| 弥生会計 オンライン | 「実績・信頼」のある安心して使える「弥生会計」のクラウド会計ソフト。※1年間の無料体験可能。 |

| マネーフォワードクラウド会計 | 「自動仕訳・予測変換」で、作業効率を飛躍的に改善しているクラウド会計ソフト。※30日間無料体験可能 |

| 会計freee | スマートフォンにも対応しているクラウド会計ソフト。※フリーソフトではありません。30日間無料体験可能。 |

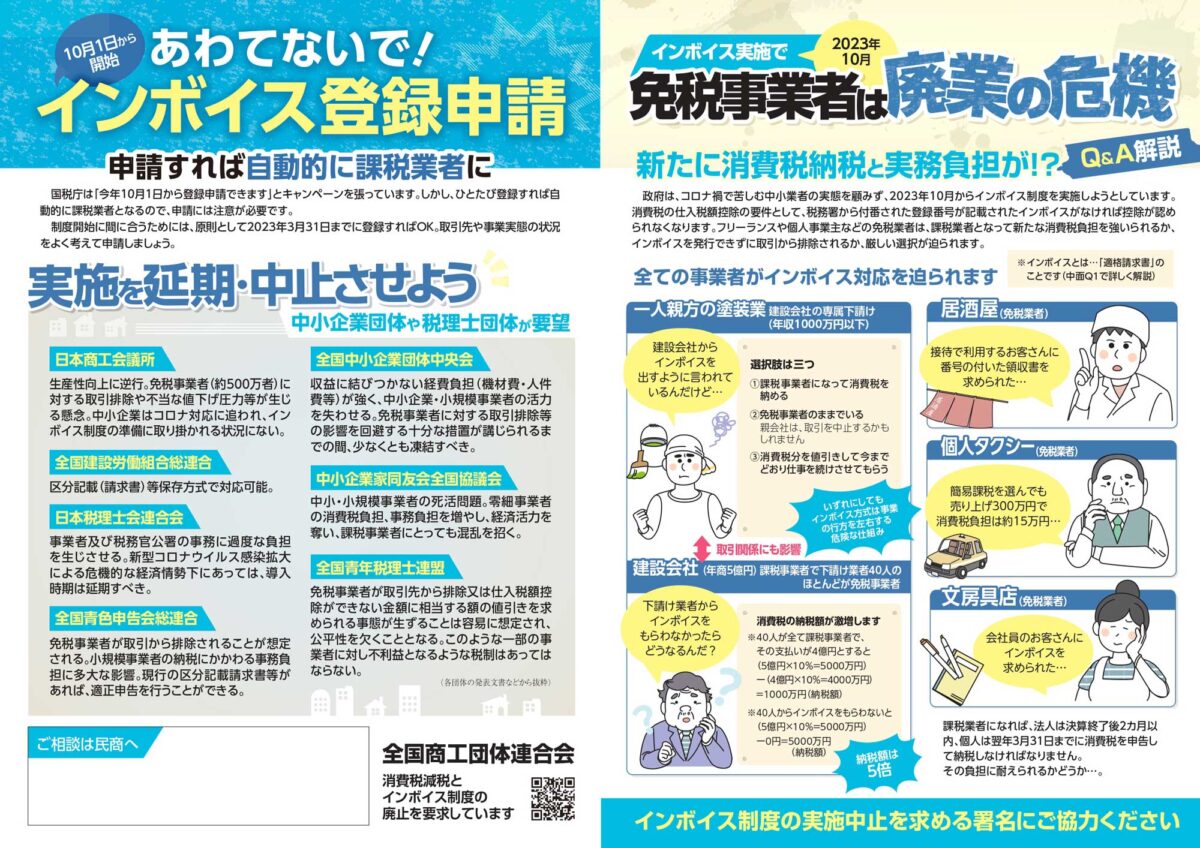

制度に反対される方は署名運動に協力

この通称「インボイス」は「制度自体のしくみ」「告知の方法」「実施時期」など、専門家・商工会議所・中小企業支援団体などから問題視されています。

制度に納得できない場合は、署名運動に協力することもやるべきことに入るかもしれません(全国商工団体連合会ホームページ)

- 個人的には、消費税を正確に徴収する意味は当然理解できます(そもそも受け取った消費税を所得にできるって変だと思います)

- ですが、コロナ禍からの回復期に、一番影響を受けている「小規模事業者・個人事業主」の「収入を減らし」、申告などの「実務負担」などを増やすことにつながっているのは、以前から計画していたことであっても、結果的に大問題だと思います(小規模事業者への圧力・値上げによる物価上昇・廃業の増加・起業意欲低減・景気回復遅延)

- 告知方法も疑問(告知量・方法・時期)が残りますし、経過措置なども中途半端な感じが否めません。なので今後大きな反対運動などにつながる可能性もあるのでは?と思います。

税理士に相談する

やはり税理士に任せたいという方もいると思います。

顧問料を抑えたい場合は「決算料ゼロ」の税理士紹介サイトをチェックしてみるのもおすすめです。

\ 決算料ゼロ税理士紹介サイト /

経費削減なども必要

最大で売上の約10%もの所得が無くなる訳ですから、売上アップに注力するとともに「経費の削減」も重要になります。

固定費などを削減・低減できないか、見直すことをおすすめします。

実は、いままで考えないで使用してきた固定費など大きく見直せるものがあったりします。

例えば、

フリーランスが行える経費削減の見直し案をあげてみると?

インターネット回線の見直し

「格安の光インターネット回線」や、「5Gホームルーター」などの活用で、インターネット回線の経費が大幅に下がる場合があります。

毎月一定額発生する費用なので見落としがちですが、積み重なってボディーブローのように効いてくる固定費と言えます

オトクなキャンペーンが開催されている場合がありますので要チェックです。

スマホ・携帯電話の見直し

高品質で割安な、大手キャリアの格安スマホプランの活用がおすすめです。

仕事で使用するので通話まで含めて割安な、「ahamo」か「楽天モバイル」がおすすめになります。

まとめ記事で紹介していますのでよろしければチェックしてみてください。

会計・申告方法の見直し

税理士や会計事務所の費用も見直すことができます。

クライド会計ソフトは、誰でも仕訳入力などができるほど簡便になっています。

また「税理士いらず

![]() 」などを活用すれば小さな事業所や個人事業主であれば自分で簡単に申告書類を仕上げることができます。

」などを活用すれば小さな事業所や個人事業主であれば自分で簡単に申告書類を仕上げることができます。

| クラウド会計ソフト | 特徴 |

|---|---|

| 弥生会計 オンライン | 「実績・信頼」のある安心して使える「弥生会計」のクラウド会計ソフト。※1年間の無料体験可能。 |

| マネーフォワードクラウド会計 | 「自動仕訳・予測変換」で、作業効率を飛躍的に改善しているクラウド会計ソフト。※30日間無料体験可能 |

| 会計freee | スマートフォンにも対応しているクラウド会計ソフト。※フリーソフトではありません。30日間無料体験可能。 |

\ 詳細説明ページはこちら /

「適格請求書」(インボイス)まとめ

- インボイスは「消費税区分」「登録者番号」が記載された「適格請求書」のこと。

- 目的は「消費税を正確に収めさせる」こと。そのための「請求書方式・ルール」

- 「登録者番号」は、税務署にて発行される(適格請求書発行事業者登録)

- 「消費税納税額」=「預かった消費税」ー「支払った消費税」

- 「登録番号」の無い請求書は、「支払った消費税」に入れられない(多く消費税を支払うことになる)

- ゆえに、法人と取引がある場合「登録番号」が必須。

- 「免税事業者」が「登録番号」をもらえば、自動的に「課税事業者」に変わる。

- 「売上にかかる消費税分」を自分の所得にできなくなり、さらに「実務負担」も増える

- やるべきことは、期限がきたら「登録申請」や「請求書変更」を行うこと。

- 「あわてて登録申請」する必要はない(特に免税事業者は課税事業者になるかなど十分検討を)

- 制度に反対される方は、全国商工団体連合会などの署名に参加することもできる。

- 所得減を補う売上アップはもちろん、経費削減なども積極的に行っていくべきである。

個人的には「インボイス」っていう通称にするから「敷居が高く」「わかりにくく」なっている気がします。

あわてて登録申請せず、期限がきたら淡々と対応することでいいと思います。

ただし状況が変化する可能性もあるので、定期的に情報は入手しておいた方がよさそうです。

最後までお読みいただきありがとうございました。

コメント